主营消费电子类连接器 铭基高科IPO获新进展

【哔哥哔特导读】近日,消费电子连接器企业铭基高科再次更新招股书内容,就深交所第一轮问询进行了答复,冲刺创业板IPO获得新进展。

近日,连接器企业广东铭基高科电子有限公司(以下简称铭基高科)回复了深交所第一轮问询,创业板IPO获得新进展。据悉,铭基高科于今年5月份发布招股书拟冲刺IPO上市,并于9月1日再次更新招股书,当前处于答复问询状态,保荐机构为国信证券。

铭基高科成立于2003年,致力于精密连接器组件的研发、生产、销售,产品广泛应用于消费电子、通信、工控安防和汽车等多个领域。当前,铭基高科以计算机连接器组件、手机连接器组件为业务基石,同时在新能源、工控安防等其他连接器组件领域也快速发展。

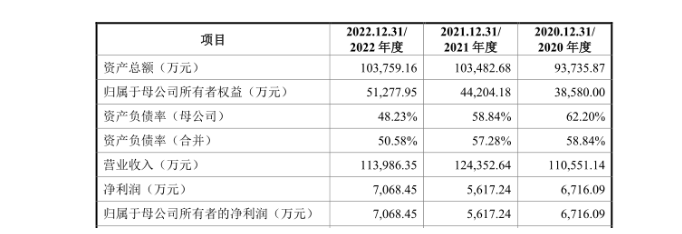

▲铭基高科报告期内财务状况

根据招股书披露的数据,铭基高科在报告期内营收呈现增长状态,营业收入从2020年11.06亿元增长至2022年11.40亿元。在净利润方面,2020-2022年的净利润分别为0.67亿元、0.56亿元和0.71亿元,虽然存在一定的波动,但整体稳定都维持在 0.5亿元以上。可以说铭基高科总体业绩稳中有升,始终保持正向发展的态势。

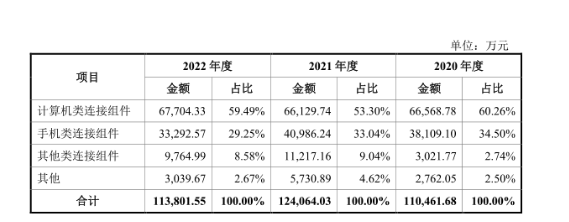

▲铭基高科主营业务收入

计算机连接器组件、手机连接器组件是铭基高科的主要业务,在报告期内,铭基高科的主营业务总收入分别为1.14亿元、1.24亿元和1.10亿元。其中,计算机连接器业务占比最高,均超过主营业务的50%;占比第二大的是手机连接器业务,2020-2022年占比分别为34.50%、33.50%、29.25%,呈现小幅下降趋势。

在毛利率方面,铭基高科主营业务毛利率报告期内分别为16.77%、12.68%和14.98%;其中收入占比最高的计算机连接器业务毛利率为24.80%、18.95%和21.69%,总体呈现下降趋势;占比第二大的手机连接器业务毛利率分别为5.29%、3.47%和5.81%,处于较低水平。

由于消费电子市场受消费者更换周期延长、芯片短缺、产品技术突破低等因素的影响,整体需求量下滑,呈现疲软状态,导致在消费电子连接器领域有所布局的企业因此受到较大影响,故而以计算机连接器、手机连接器为核心业务的铭基高科存在一定的风险。

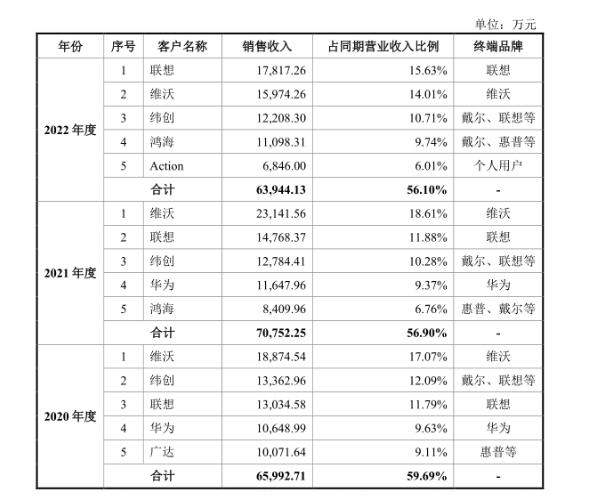

▲铭基高科前五大客户

但通过多年的积累,铭基高科在连接器行业内积累了系列知名客户,形成一定的竞争优势。从招股书的内容看,铭基高科的主要客户包括有联想、鸿海、纬创等,在手机连接器业务中也面向华为、荣耀、小米等国际一线手机终端供应商;在新能源连接器领域同样与宁德时代、小鹏汽车、亿纬锂能等进行合作。

从报告期内所披露的数据来看,维沃、联想、纬创是铭基高科保持稳定合作的三大客户,其中,他们与联想的合作愈加深入,销售收入占比呈现上升状态。2022年铭基高科的第一大客户是联想,营收占比15.63%;其次是维沃,占比14.01%;第三是纬创,营收占比为10.71%。总体而言,客户都集中在计算机、手机行业终端,但各个客户的营收占比较为平均,不存在集中单一客户的状况,业务较为成熟。

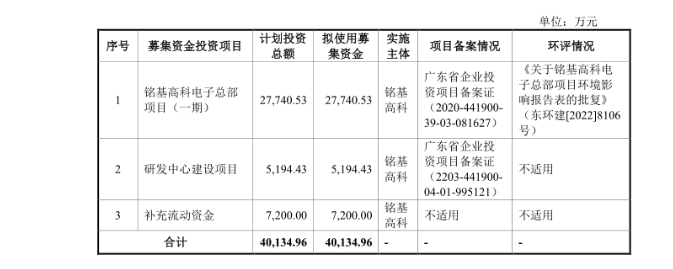

▲铭基高科募资用途

据悉,铭基高科此前已获得东莞科创、宁波超兴投资、晨道资本的投资,此次冲刺创业板IPO,其计划募集4.01亿元,拟用于“铭基高科电子总部项目(一期)”和“研发中心建设项目”的建设。

铭基高科计划投入其中的2.77亿元于电子总部项目,拟通过新建工厂以及引进先进数字化设备来提升在新能源汽车线束、工业工控成套线束和消费电子产品方面的生产研发能力;同时铭基高科还将投入0.52亿元于研发中心建设,顺应连接器小型化、高频化和高速传输的发展趋势,剩下资金用于补充流动。

在当前消费电子类市场寒冬仍在的时期,铭基高科作为以消费电子连接器业务为核心的连接器企业,未来发展存在较大的挑战。如何在不为乐观的大环境下突破自身,在竞争中形成自身优势,是铭基高科闯关中需要破解的关键因素。

未来,铭基高科将继续完善连接器业务布局,不断构建成熟的连接器研发组织体系,在连接器细分领域中争取更大的竞争优势。即将成为连接器新军的铭基高科未来会有哪些值得期待的表现?《国际线缆与连接》将持续关注。

本文为哔哥哔特资讯原创文章,如需转载请在文前注明来源

583 文章数量

3112.23w+ 阅读量